Iniziamo dalle basi per rendere comprensibile la lettura a tutti e per prima cosa andiamo a capire dunque cosa sono le obbligazioni. Quando si compra un obbligazione ordinaria, questo non è altro che un prestito che noi facciamo all’azienda, banca (obbligazioni bancarie) o nazione che in un determinato momento ha bisogno di liquidità per poter fare determinate operazioni. Questi bond, in quanto strumenti di credito, devono seguire l’andamento dei tassi di interesse che la Banca Centrale impone al mercato e che, successivamente, le banche commerciali adottano ai clienti.

La spiegazione è semplice, bisogna offrire al mercato strumenti con un valore che possa essere corrisposto per poter essere competitivo o per non rimetterci eccessivamente su quello che si potrebbero accontentare.

- Se applico un tasso troppo elevato, finirei per perdere inutilmente dei soldi in quanto non sarebbe in linea con l’andamento generale del mercato;

- al contrario, se fosse troppo basso i potenziali creditori si indirizzerebbero verso altri strumenti finanziari simili, capaci di far generare a parità di condizioni un ritorno maggiore.

I servizi della consulenza pensionistica

Come funzionano le obbligazioni

Sempre per rimanere nella semplicità e rendere comprensibile l’articolo riporto come funzionano e cosa ci dobbiamo aspettare di ritorno dalle obbligazioni. Siccome stiamo prestando dei soldi ad un ente (corporate bond se fosse un’azienda altrimenti government bond se fosse uno stato ad emetterla), ci assumiamo il rischio che a distanza di tempo non sia più capace di restituire ciò che mi ha promesso, venendo a mancare appunto al suo obbligo. Una volta che si acquista dunque, più lungo sarà l’orizzonte temporale , più TEORICAMENTE dovrebbe essere alto il tasso di interesse che si applica dovuta alle varie incertezze che si possono venire a creare negli anni. Dunque se si investe 100 euro per un titolo di stato italiano (Btp) con scadenza a 10 anni avente un tasso di interesse e lo si terrà fino a scadenza le spese e guadagni che si sosterranno saranno:

- 100 euro per acquistare e prestare soldi al Governo Italiano;

- ogni anno si riceve 2 euro come interesse;

- al termine si avranno 120 euro, cioè i 100 prestati più il 2% annuo che sono 20 euro per dieci anni.

Terminata la presentazione, bisogna ora capire per investire in obbligazioni quali possono essere i rischi per poter capire quale situazione ci si prospetta nei prossimi mesi/anni e provare a dare un giudizio su quanto avvenuto negli ultimi 12 mesi e i rendimenti che avremo ora investendo in obbligazioni.

Per avere un’idea su come ci si muove bisogna fare un’attenta analisi sui principali indicatori economici, patrimoniali e finanziari per capire la solvibilità della società che emette il bond per capire su cosa stiamo investendo. Va sempre ricordato che dalla % della cedola che ci viene promessa, quindi quanto si va a guadagnare dal valore nominale dell’obbligazione, si vanno in alcune occasioni a togliere dei costi come commissioni legate alle performance, alla negoziazione, alla sottoscrizione, alla gestione etc facendolo divenire in alcuni casi un normale risparmio dato in gestione ad un conto corrente.

Quando dunque parliamo di obbligazioni bisogna necessariamente includere uno studio sui tassi di interesse e sui possibili andamenti futuri, in quanto come detto prima, il loro prezzo varierà a seconda dei tassi applicati. Per capirci, quando si acquista un’azione si devono distinguere tre fattori:

- valore nominale;

- prezzo;

- rendimento (% del valore nominale).

Il valore nominale di un titolo obbligazionario non è altro l’importo che si riceverà a scadenza e sul quale vengono calcolati gli interessi in percentuale mentre il prezzo è quanto noi pagheremo quel determinato strumento. Proprio per questo motivo il cambio dei tassi può far cambiare il nostro rendimento, in quanto oltre che la cedola che riceveremo bisognerà tenere conto anche del nostro investimento iniziale per acquistare lo strumento. In un mercato dove i tassi salgono e che dunque si ha la possibilità di guadagnare di più da rendimenti più alti, le obbligazioni che sono state emesse precedentemente scenderanno di valore nel caso volessimo rivenderle a causa di strumenti più allettanti sul mercato.

Allo stesso tempo però, se l’acquisto fatto era per essere tenuto a scadenza e ottenere il rendimento finale, il cambio di tassi non colpirà il nostro investimento fatto con eventuali perdite.

Ha senso investire adesso in obbligazioni?

Quindi ora, con quanto successo nell’ultimo periodo con le Banche Centrali e la spirale inflazionistica, come bisogna operare nel mercato obbligazionario?

Beh, la risposta è più o meno sempre la stessa, dipende.

Dipende quali siano le nostre intenzioni di investimento, se a breve o lungo termine, se vogliamo vederle prima della scadenza o tenerle fino alla fine o se vogliamo focalizzarci su obbligazioni high yield o più sicure, in quanto in periodi di recessione come questi le prime tendono ad avere un aumento relativamente più importante data la loro rischiosità. Secondo i gestori di Capital Group allo stesso tempo in un contesto caratterizzato da instabilità appoggiarsi a fondi obbligazioni di alta qualità (e dunque più sicuri) può comunque aiutare a diversificare il portafoglio per proteggerlo da eventuali rischi. Bisogna sempre capire che l’economia è ciclica e nel momento in cui abbiamo un rialzo dei tassi che, comunque si attesta ad un livello superiore della normale inflazione che la BCE cerca di mantenere (levando questa parentesi di recessione), a distanza di anni potrebbero risultare nell’essere ottimi investimenti per il rendimento che ora concedono. Ovviamente ci sono contesti dove si compra per rivendere senza tenere lo strumento fino a scadenza e che in questo caso potrebbe risultare nell’andare incontro ad una perdita se ci dovesse essere un ulteriore rialzo dei tassi nel breve termine o una forte instabilità dell’emittente che genera sfiducia nel possibile pagamento arrivati a scadenza. L’obbligazione d’altronde è uno strumento che se mantenuto deve cercare principalmente di portare a casa due risultati:

- generazione di reddito;

- protezione dall’inflazione.

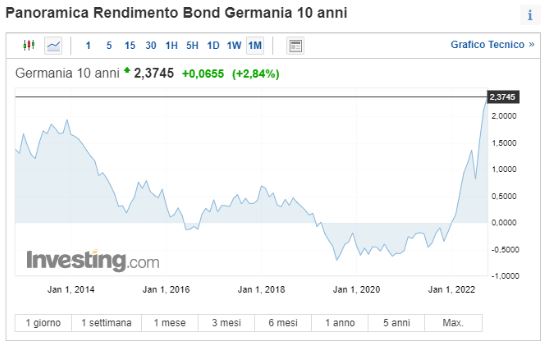

In questo momento vediamo numeri a doppie cifre per quanto riguarda l’instabilità dei prezzi, ma se dovessero pensare a periodi di lungo termine il mercato dovrebbe tornare a dei livelli pre-recessione, portando alla fine a casa un risultato positivo. Qui sotto si riportano i rendimenti del Btp 10 anni, Treasury 10 anni e del Bund tedesco.

Dall’altra parte invece, quella di chi ha già in portafoglio titoli che hanno perso a causa di questo aumento si trovano sicuramente in una posizione molto più compromessa. La chiusura infatti di questo periodo a tassi vicini allo zero o negativi sembra conclusa per il momento ed ha causato questo rialzo dei rendimenti con un conseguente calo dei prezzi delle obbligazioni già esistenti.

Partendo dalle basi, si può sicuramente dire che investire in obbligazioni è sempre una buona scelta nel momento in cui si ha la necessità o volontà di diversificare il proprio portafoglio e se si vuole un portafoglio adeguatamente distribuito non ci sono altre possibilità. Nel momento in cui si hanno delle obbligazioni che si stanno portando alla scadenza una eventuale tattica potrebbe anche essere di tenerla fino alla fine per cercare di riprendere un valore nominale più alto e reinvestire quanto guadagnato (o in termini generali perso) per essere reinvestito nel lungo periodo in obbligazioni a higher yield che stanno portando a casa nel lungo termine un rendimento importante. Oltretutto bisogna anche tenere conto che stiamo ritornando a dei tassi molto alti che non si ha la certezza se verranno mantenuti a livelli simili visto il grave indebitamento che molti stati importanti hanno messo insieme negli ultimi 20 anni, arrivando difficilmente a vedere per molti anni cifre simili. Qualora quindi scendessero ci potremmo ritrovare nella stessa situazione di chi comprò obbligazioni prima del 2008-2009, portando a casa dei ritorni molto importanti.

Per quanto riguarda invece le obbligazioni high yield, cioè quelle ad alto rendimento, bisogna tenere conto che avendo una duration inferiore rispetto a quelle più sicure (chiamate investment grade) si hanno potenzialmente due problemi :

- aumento ovviamente della rischiosità in quanto aziende o nazioni in situazioni di recessione vengono compromesse più duramente rispetto ad altre;

- Proprio per la loro durata più ristretta sentiranno meno l’effetto del rialzo dei tassi di interesse in quanto nel lungo periodo potrebbe esserci, come sottolineato prima, un ritorno ad un regime di tassi di interesse più consono con la situazione attuale di indebitamento e di spinta monetaria necessaria.

Quindi per riassumere, nel breve periodo si potrebbe essere compromessi se si è già in perdita per delle obbligazioni detenute se si aveva l’intento di venderle, ma nella stessa maniera, se si entra in questo mercato ora con gli attuali tassi si ha la possibilità di un buon ritorno paragonato agli interessi degli anni passati nel lungo orizzonte.