Investire in obbligazioni nel 2023

Come investire in obbligazioni nel 2023 dopo il repentino rialzo dei tassi di interesse? In questo articolo approfondiremo il tema degli investimenti in obbligazioni parlando del mercato obbligazionario nel corso degli anni 2022 e 2023. Se vuoi prima imparare bene cos’è un obbligazione e quali possono essere i suoi vantaggi ti consiglio di leggere questo articolo. Ma iniziamo subito ricapitolando cos’è successo ultimamente nel mercato dei bond per capire come si evolverà questo settore nei prossimi mesi e come adeguare il nostro portafoglio di investimento al nuovo mercato delle obbligazioni.

Obbligazioni 2022-2023: il rialzo dei tassi di interesse

Il settore delle obbligazioni ha subito forti cambiamenti nel corso del 2022 e del 2023 a causa del repentino rialzo dei tassi di interesse della Banca Centrale Europea (BCE). Per approfondire questo argomento, a inizio 2022 ho fatto un video in cui delineavo la pratica necessità di rialzo dei tassi nominali, con tassi reali fortemente negativi e un mercato obbligazionario che non aveva assolutamente prezzato un anno storico per le banche centrali e in particolare per la Banca Centrale Statunitense, la Federal Reserve (FED), che ha portato a uno dei cicli di restrizione monetaria più rapidi della storia. Proprio per questo motivo il 2022 è stato un anno disastroso sia per azioni che per obbligazioni.

Obbligazioni 2023: come investire in Bond?

Per capire come investire in bond nel 2023, inizierei dando un’occhio alle attese di mercato, dopo la conferenza di inizio Febbraio di Powell e in generale il trend dell’ultimo mese, gennaio 2023.

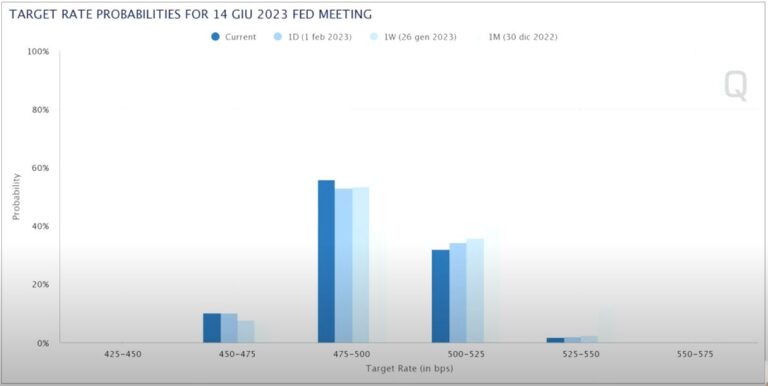

- Il primo punto da portare è la reazione di mercato agli ultimi dati economici. Abbiamo vari indicatori che puntano con buona probabilità a una recessione e in questa situazione il mercato ha iniziato a prezzare i primi tagli dei tassi. Lo vediamo chiaramente in questo grafico con la distribuzione delle probabilità dei vari tassi dei fed funds a giugno 2023, dove la distribuzione si è mossa nettamente verso sinistra, ossia al ribasso.

- L’attesa del mercato del picco dei tassi è oggi a giugno con tassi base attesi tra 475 e 500 punti base. Questi sono al di sotto delle stime della Fed, e si sta prevedendo una minima probabilità di tagli dei tassi già tra il meeting di luglio e quello di settembre.

- Da una parte abbiamo la Fed che ci dice che la priorità numero uno è combattere l’inflazione, e dall’altra abbiamo il mercato che crede che non sia possibile mantenere un ritmo di rialzi di questo tipo, dando addirittura alcune probabilità al mancato incremento dei tassi base da qui in avanti.

- Ancora più forte l’aspettativa per il 2024, con un calo atteso di circa 190 PUNTI BASE dal picco di Giugno 2023. Dopo un 2022 di rialzi storico, ci troveremmo davanti a un 2024 che potrebbe diventare storico per il ribasso dei tassi d’interesse.

Conoscere il mercato obbligazionario 2023

Attualmente, il mercato crede che:

- sia in arrivo una recessione e/o.

- la Fed inizierà ad abbassare i tassi d’interesse non appena l’inflazione avrà un ribasso importante.

Sul secondo punto, il mercato potrebbe sbagliarsi come possiamo vedere dal grafico che confronta core flexible con core sticky cpi.

Qual è la differenza? Nella parte flessibile ci troviamo ad avere le componenti del livello dei prezzi che si muovono maggiormente a seconda delle condizioni economiche. Nella parte sticky, abbiamo invece le componenti che tendono a essere più costanti. Oggi, negli ultimi report sul CPI, abbiamo livelli annualizzati intorno al 2%, ma la Fed è lontanissima dal raggiungere il suo obiettivo, appunto perché la parte rigida dell’inflazione è molto superiore e una inversione di rotta non farebbe altro che riportare l’inflazione a livelli più elevati. I membri della Fed si guarderanno bene dal prendersi un rischio di questo tipo, e un ribasso dei tassi arriverà solamente quando ci sarà una certa tranquillità sul raggiungimento dell’obiettivo numero uno, contenere l’inflazione e non renderla radicata nell’economia americana.

Anche in questo caso, ho parlato del possibile ribasso dei tassi di interesse delle banche centrali europea e statunitense in un video dedicato che puoi vedere qui sotto per orientarti meglio su come poter investire in obbligazioni nel 2023.

Inflazione e mercato del lavoro incidono sulle obbligazioni

Come si porta al ribasso la componente più rigida dell’inflazione? Con un cambio nel mercato del lavoro principalmente. Ed è per questo che è da mesi che si insiste sull’importanza dei dati sul mercato del lavoro per vedere un cambiamento da parte della Fed. E’ apparentemente inevitabile un aumento dei tassi di disoccupazione per vedere una inflazione che può scendere con una certa insistenza soprattutto nelle sue componenti più rigide.

Per questo motivo la mia opinione dipende fortemente dal mercato del lavoro e la situazione economica. Non sarà il ribasso dell’inflazione a portare a tagli dei tassi. Nel caso del famoso “soft landing”, la Fed manterrà tassi elevati, appunto perché l’economia si regge in piedi e ha paura di un rientro dell’inflazione. Se invece sarà recessione e aumento della disoccupazione, la Fed potrà più agilmente tagliare i tassi perché ridurrà la paura di un effetto negativo su quanto ottenuto tramite il rialzo dei tassi d’interesse.

Investire in obbligazioni nel 2023 con il Portafoglio 60-40

Come investire dunque in obbligazioni nel 2023? A questo punto, per tornare al discorso del portafoglio 60-40, è importante comprenderne il significato. Perché investire in un 60 – 40? il 40% del portafoglio del 60/40 ha come scopo la protezione da cattivi scenari economici. Cosa significa? In uno scenario di stress economico Duration, ossia semplificando la sensibilità del nostro portafoglio ai tassi d’interesse, è una protezione rispetto a beta, attuando da hedge. Se il mercato scende per situazione economica negativa, avere duration proteggerà il portafoglio. Al contrario, in uno scenario di inflazione, abbiamo visto come l’esposizione a mercato e duration, siano state fortemente correlate, una ricetta perfetta per un disastro del 60-40 nel 2022.

Ma quindi se dovesse tornare una situazione economica negativa con un mancato soft landing? Con buona probabilità duration potrà ancora una volta essere una protezione rispetto allo scenario economico avverso e quindi il 40% di portafoglio sul mercato obbligazionario tornerebbe ad avere un senso nella logica del 60/40.

Come ho preso una esposizione al mercato obbligazionario? Allora da questo punto di vista, non voglio dare consigli particolari su prodotti anche perché dipende molto dalla situazione di portafoglio.

Nel mio caso, la mia strategia per investire in obbligazioni nel 2023 è stata questa: ho deciso di prendere esposizione su TMF tramite opzioni in the money, che è un prodotto a leva 3 su treasuries a lunga scadenza americano. In questo modo riduco l’esborso di capitale, che può restare in parte investito sul mercato azionario, che è strategicamente la cosa migliore per me, ma allo stesso modo prendo esposizione su una asset class che secondo me potrebbe sovraperformare l’azionario nel 2023 e soprattutto può attuare da hedge rispetto al resto del mio portafoglio.

Sottolineo che non consiglio a nessuno di fare la stessa cosa, io sono disposto a vedere la posizione andare a zero, perché a) è appunto un hedge e b) è un’idea funzionale alla mia visione, al mio portafoglio e ho valutato la cosa per me. Oltretutto si parla di prodotti estremamente complessi, trattandosi appunto di opzioni su uno strumento a leva.

Quale potrebbe essere una buona strategia per te?