Come funziona il fondo pensione

L’articolo sarà diviso in tre parti: inizialmente vedremo il vantaggio fiscale del fondo pensione. In un secondo momento vedremo come ulteriori accordi sindacali incentivano ancora di più questo strumento, e in fine nell’ultima parte dell’articolo parleremo in generale dei vantaggi e degli svantaggi dell’integrazione previdenziale.

Molti degli italiani, come risulta dalle più recenti statistiche, non hanno ancora aderito ad un piano di previdenza complementare. Alla fine del 2021 infatti gli iscritti presso forme pensionistiche complementari risultavano essere solo 8,8 milioni.

Quali sono i principali vantaggi del fondo pensione

Nel suo complesso i fondi pensione sono degli strumenti che presentano dei vantaggi fiscali molto interessanti, andiamo a vedere insieme quali.

I fondi pensione possono essere aperti o chiusi. I fondi pensioni aperti rappresentano la previdenza individuale che è un pò “l’altra scelta” nel caso in cui qualcuno non vuole o non può indirizzarsi verso un fondo pensione chiuso per svariati motivi. In questa categoria ci sono determinati strumenti finanziari o forme di risparmio, intorno alle quali lo Stato italiano ha stabilito determinati vantaggi legislativi. I fondi pensioni chiusi, chiamati anche negoziali, non sono altro che fondi dedicati a determinate categorie di lavoratori o, nel caso in cui ci fosse una realtà molto grande, legati ad una determinata azienda. Per questo motivo vengono definiti chiusi, in quanto l’accesso non è permesso a chiunque ne voglia fare parte ma è condizionata da determinati attributi (riportiamo es come FOPEN per lavoratori del gruppo Enel o COMETA per metalmeccanici etc).

Fondi pensione - le deduzioni

In primo luogo l’iscrizione al fondo pensione permette di portare a deduzione fino a 5164 euro. Cosa significa? Sui versamenti fatti al fondo pensione abbasserete il vostro reddito imponibile, risparmiando la vostra aliquota marginale.

Questo è un vantaggio che ovviamente incrementa, man mano che il vostro reddito lordo aumenta. Ad esempio l’aliquota marginale di chi percepisce un reddito lordo superiore ai 50.000€ è del 43%. Se voi avete, ad esempio, un RAL di 60.000€ un investimento in fondo pensione porta quindi un vantaggio fiscale del 43% circa, moltiplicato per la vostra contribuzione al fondo, che se fosse massimizzata, porterebbe a oltre 2.200€ di risparmio fiscale.

Ovviamente, questo risparmio, verrà poi tassato nel momento della riscossione, ma sarà fatto ad aliquote vantaggiose e nel frattempo, avrete avuto la possibilità di investire parte di quello che sarebbe andato direttamente allo stato sotto forma di imposta, andando a sfruttare l’interesse composto su questi capitali.

Le tassazioni agevolate dei fondi pensione

In secondo luogo come dicevamo, di particolare importanza sono anche le aliquote agevolate.

In primis, la prestazione pensionistica è tassata in modo estremamente vantaggioso. Infatti anziché la vostra aliquota irpef che avete risparmiato e l’aliquota più elevata che paghereste nel momento in cui andreste a ricevere il TFR lasciato in azienda, dovrete pagare un’aliquota ridotta che parte dal 15% e scende ogni anno dello 0.3%, dal sedicesimo anno di adesione, fino ad arrivare a un 9% dopo 35 anni.

Queste stesse aliquote sono quelle che pagherete nel caso di riscatto anticipato per inoccupazione, inabilità o spese sanitarie. Invece se il riscatto dovesse avvenire per acquisto di prima casa, l’aliquota sarebbe comunque del 23%, uguale o più vantaggiosa rispetto all’aliquota del TFR o IRPEF.

Infine, la tassazione sulle plusvalenze è del 20%, anziché il classico 26% del capital gain. Da questo punto di vista, questo rappresenta, da una parte, un risparmio del 6% sulle plusvalenze, ma dall’altra uno svantaggio, in quanto al termine dell’anno vengono sempre addebitate le imposte al fondo pensione, e quindi anziché mantenere effettivamente investito il vostro patrimonio, ogni anno, parte della plusvalenza verrà prelevata dal fondo sotto forma di imposta.

Previdenza complementare - il TFR

Per ultimo, per i lavoratori dipendenti, il fondo pensione permette di impiegare il vostro TFR, anziché mantenerlo con una rivalutazione in azienda. Escludendo l’ultimo anno in cui le rivalutazioni sono state importanti per via dell’inflazione e i rendimenti del mercato non altrettanto interessanti, un fondo pensione 60/40 avrebbe permesso ai lavoratori di avere un maggior rendimento nel corso degli ultimi 20 anni.

La previdenza complementare per i lavoratori autonomi

La previdenza complementare interessa anche chi lavora in proprio… professionisti, artigiani, commercianti, ma i lavoratori dipendenti hanno anche un vantaggio in più nell’apertura di un fondo pensione di categoria.

Perché? In primo luogo i lavoratori dipendenti hanno quasi sempre la possibilità di aderire a un determinato fondo di categoria a seconda del contratto collettivo che gli viene applicato, ad esempio abbiamo per il settore commercio il fondo Fon.Te, per il metalmeccanico il Fondo Cometa, e così via.

Perché questo è un punto importante? La legge che ha istituito la previdenza complementare, ha previsto che i vari contratti collettivi stabiliscano un ulteriore compenso, del datore di lavoro, nel caso di una vostra adesione con la percentuale minima di contribuzione stabilita dal contratto collettivo. Il vostro datore di lavoro versi assieme ad una parte della vostra retribuzione corrente, una quota di retribuzione aggiuntiva, che altrimenti voi non avreste percepito. Questo è paragonabile a un aumento di stipendio, senza la necessità che venga approvato dal datore di lavoro. In questo modo, voi rinunciate ad una piccola parte del vostro netto mensile in cambio di questa quota di retribuzione aggiuntiva che altrimenti non sarebbe stata nelle vostre disponibilità.

Per ogni contratto collettivo, verrà stabilità una percentuale minima di reddito lordo da versare mensilmente nel proprio pensione. Allo stesso modo, viene stabilità una percentuale per il datore di lavoro.

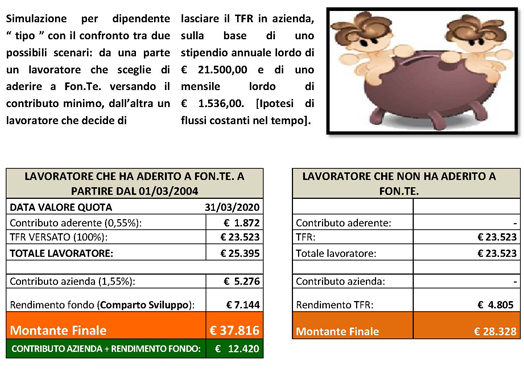

Facciamo un esempio prendendo come riferimento il fondo Fon.te del settore “terziario e servizi” che con circa 2,4 milioni di addetti rappresenta il settore con il maggior numero di dipendenti in Italia e vi faccio vedere un esempio di calcolo di quanto ho detto finora, raffrontando due scelte… quella di aderire al fondo di categoria e quella invece di lasciare il TFR in azienda. Questo esempio si trova nel sito del Fondo

Come vedete nell’esempio, il dipendente che nel 2004 ha deciso di aderire al fondo si trova nel 2020 un montante lordo più alto di circa 9500 euro rispetto al dipendente che ha deciso di tenere il TFR in azienda, come si è arrivati a questa differenza:

- Il TFR anziché rimanere in azienda e trarre vantaggio solo dalla rivalutazione è stata investita, e questo ha portato in 16 anni a dei rendimenti aggiuntivi.

- Investendo una minima quota del proprio stipendio, in questo caso uno 0,55%, il datore di lavoro investe una quota ancora superiore, che nel caso del terziario e servizi è dell’1.55%

Questa differenza inoltre al netto aumenta, perché la tassazione al riscatto dei fondi di previdenza complementare ha un’aliquota agevolata massima del 15% a scendere in base agli anni di versamento, e che arriva al 9% nel caso di 35 anni di partecipazione. Questo va a confrontarsi con le aliquote marginali irpef che abbiamo visto prima per la contribuzione minima del contratto di lavoro e con le aliquote di tassazione del TFR che comunque partono da un 23%.

L’esempio fa riferimento ad una retribuzione lorda mensile di circa 1500 euro lordi (pressappoco 1200 netti), se la retribuzione è maggiore il vantaggio aumenta in proporzione.

I principali vantaggi nel creare un fondo pensione

Oltre al vantaggio evidente dal punto di vista fiscale e contrattuale, ci sono altri vantaggi nella creazione del fondo pensione:

- un fondo pensione, può essere fatto DAVVERO con un obiettivo di lungo periodo. E’ possibile costruire un portafoglio di investimento aggressivo, ma non tutti reagiscono nello stesso modo a cali importanti del mercato che possono verificarsi di tanto in tanto. Con un fondo pensione, eliminiamo il rischio di disinvestimento nel momento peggiore.

- Non sappiamo quale possa essere la futura pensione che l’INPS sarà in grado di concedere, soprattutto per i più giovani. Un fondo pensione protegge da questo punto di vista, creando una rendita utilizzabile nel momento della pensione.

Gli svantaggi del fondo pensione

Oltre a questi vantaggi però ci sono anche importanti svantaggi che vanno considerarti nel momento della scelta fondo pensione:

- Rendimento: il rendimento di un fondo pensione può essere al di sotto del rendimento di un portafoglio 100% azionario. Per questo potrebbe aver senso, aderire solamente con il minimo contrattuale per chi ha orizzonti temporali di molto lungo periodo, per ottenere il versamento aggiuntivo del datore di lavoro, impiegare all’interno del fondo pensione il proprio TFR per puntare ad avere un rendimento maggiore alla rivalutazione, e minimizzare il costo-opportunità dei fondi propri bloccati in uno strumento di investimento più conservativo rispetto al nostro profilo. Prendiamo sempre ad esempio il fondo di categoria Fon.Te., questo ha come comparto più aggressivo il comparto “Crescita”.

Vediamo che, ad esempio, il fondo più “aggressivo” di Fon.Te è un fondo 60 / 40.

- In secondo luogo, una parte della retribuzione non è nelle mie disponibilità immediate. Questo può essere un danno di tipo costo-opportunità come vedevamo prima, e allo stesso tempo

- Il TFR, nel caso in cui cambiassi datore di lavoro, non viene percepito, ma resta nel fondo

- La disponibilità di quanto accantonato nel fondo l’avrò al momento in cui andrò in pensione quindi stiamo parlando di visione a lunghissimo termine e a mio parere la scelta comincia a diventare veramente appetibile dai 40/45 anni in avanti…

- La scelta è solitamente irreversibile… se decidiamo di aderire alla previdenza complementare, anche cambiando datore di lavoro, dobbiamo portare avanti il versamento nei fondi pensione.

Se avete bisogno di ulteriori chiarimenti o volete un consiglio per quanto riguarda la vostra situazione vi ricordo che potete prenotare una chiamata di 1 ora con me attraverso il link in descrizione per andare a valutare la soluzione migliore per voi. Un saluto, alla prossima!