In questo articolo analizzeremo vari studi e teorie sul perché investire o non investire in azioni da dividendo. In passato ci sono state significative overperformance delle azioni da dividendo rispetto al mercato, ma siamo sicuri che queste performance sono generate dai dividendi?

Cos'è il Dividend Investing

Il Dividend Investing è quella strategia di gestione del portafoglio che porta a preferire azioni da dividendo. E’ molto utilizzata perchè, soprattutto in passato, attraverso questa gestione ci sono state delle performance ottime che hanno permesso di battere il mercato.

Nonostante questo, è comunque ancora aperta l’eterna diatriba nei confronti di questa strategia, ci si chiede infatti sempre se i dividendi siano meglio rispetto ad altre tipologie di remunerazioni per gli azionisti.

Quanto sono utili quindi i dividendi per le azioni, ma eventualmente anche per la scelta di un ETF? In questo video cercheremo di rispondere a questa domanda, inoltre vedremo anche:

- Varie teorie a supporto dell’utilità o inutilità dei dividendi

- Come sono spiegabili alcune performance che hanno avuto le azioni da dividendo

- Risolvere una volta per tutte il dibattito

Teorie sui dividendi

Per quanto riguarda la parte di teorie, si possono dividere in tre principali: quelle neutrali, quelle a favore dei dividendi e quelle a favore del capital gain.

- IRRILEVANZA DEI DIVIDENDI

La Dividend Irrelevance theory (oltre 60 anni di storia) sostiene sostanzialmente che i dividendi sono irrilevanti. Secondo questa teoria infatti i dividendi non vengono creati dal nulla, si tratta infatti sostanzialmente di cash che esce dall’azienda. Se questo cash non uscisse dal’azienda infatti rimarrebbe al suo interno, quindi il valore del cash che sia fuori o dentro all’azienda è lo stesso.

- TAX PREFERENCE

Questa teoria parte del presupposto che solitamente a livello globale la tassazione sul capital gain è inferiore rispetto a quella dei dividendi. Nel caso italiano in realtà la tassazione è identica. L’unico vantaggio del capital gain è che decide l’investitore quando far tassare il proprio capitale, a differenza del dividendo che invece viene emesso trimestralmente o annualmente di solito.

- DIVIDENDI COME SEGNALI FUTURI

Questa è una teoria neutrale nei confronti dei dividendi. Il dividendo viene visto come un segnale, per cui un’azienda con un dividendo in crescita viene vista come un’azienda con prospettive di crescita positive. L’altro lato della medaglia è che in realtà il management è a conoscenza di questo fatto, quindi magari in alcuni contesti può capitare che decida comunque di emettere il dividendo anche se l’azienda si trova in condizioni negative.

- BIRD IN THE HAND

Questa teoria dice che un’azienda che distribuisce il dividendo riduce il rischio dell’investimento, perché a differenza di mantenere il cash all’interno dell’azienda e aspettare che si accumuli la distribuzione del dividendo è certa.

Overperformance dei dividendi nei bear market

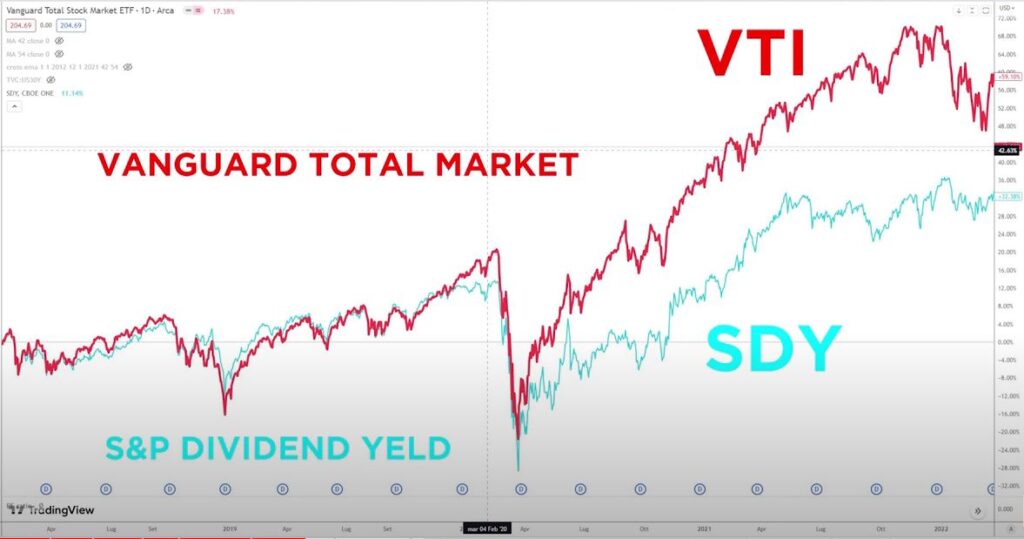

Williams e Miller nel 2013 hanno pubblicato uno studio che mostra come nel contesto recessionario e di successivo recupero del 2001 e del 2008 le azioni da dividendo americane abbiano sovraperformato il mercato totale.

Questo non viene però supportato da uno studio successivo di Miller e Prondisky nel 2020, dove non viene trovata una significativa differenza a livello degli indici, e viene registrata una performance significativamente superiore di VTI rispetto a SDY.

Da cosa può essere effettivamente spiegata una overperformance?

- Rendimenti superiori di azioni da dividendo non significa che i rendimenti superiori siano dovuti ai dividendi.

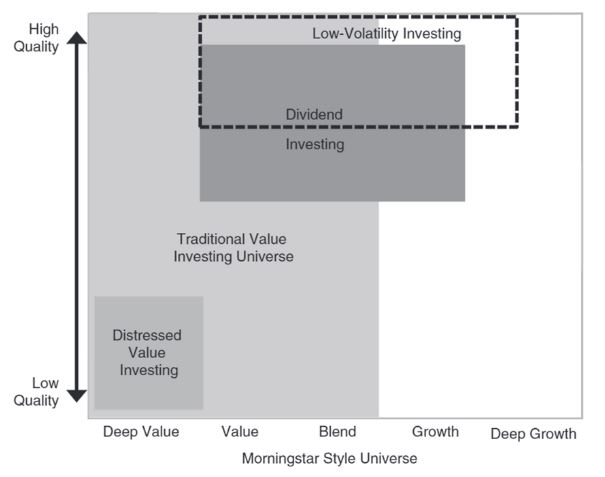

- Nel 2013 Clemens mostra come il cd Dividend investing abbia un overlapping rilevante con il quality investing e il value investing e anche in qualche modo con il low volatility investing, come mostrato nel grafico sotto.

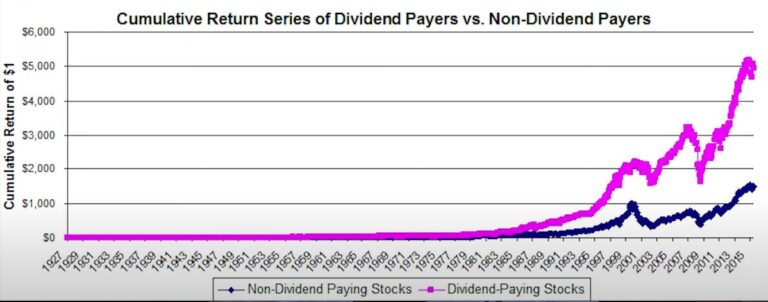

In una ricerca del 2013 di Gregg Fisher per il Journal of Financial Planning vengono analizzati i 33 anni precedenti, in cui il 10% delle aziende con dividendo più alto del russell 3000 avevano sovraperformato l’indice completo: il dividend investing quindi sovraperforma il mercato generale?

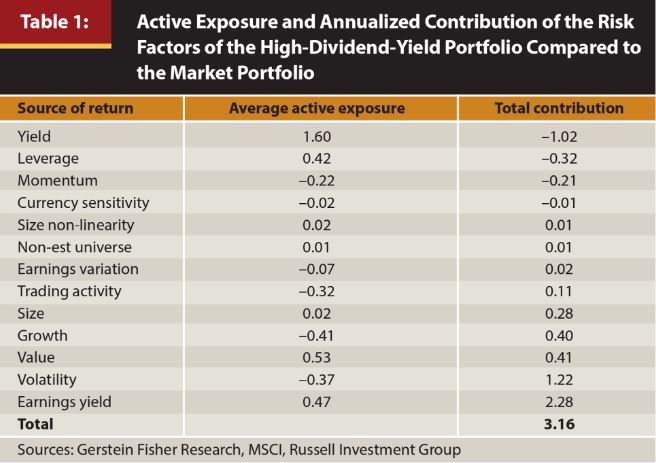

Per rispondere a questa domanda bisogna chiedersi se sono stati effettivamente i dividendi a causare questa overperformance. Da dove arrivano in realtà i rendimenti? Bisogna utilizzare un modello multifattoriale. Così facendo si è scoperto che in realtà il dividend yield è un fattore negativo per i rendimenti. Una volta pesati gli altri fattori di rischio riconosciuti infatti l’esposizione a questi fattori senza dividend avrebbe dato rendimenti migliori.

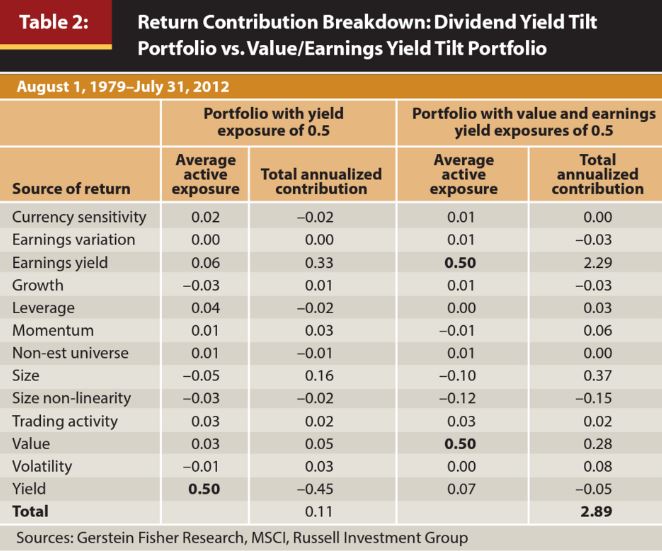

La ricerca non si ferma qui, ma anzi vengono creati due portafogli, uno con value ad earnings yield tilt e uno con yield tilt. Value tiene conto delle aziende con un alto valore a bilancio rispetto a quello che da il mercato, mentre l’earnings yield va a vedere principalmente gli utili dell’azienda. Anche in questo caso viende ridimensionato il ruolo dei dividendi sul rendimento.

Come viene spiegato dal paper questo effetto negativo sui rendimenti?

- Un mix tra momentum e mercato che aggiusta il prezzo piu rapidamente dei movimenti del management nel ridurre o incrementare i dividendi

- Una azienda il cui prezzo cresce vedrà ridurre il suo dividend yield e rientrerà nel dividend yield factor. Allo stesso tempo le notizie positive. riducono l’esposizione a un titolo e viceversa un titolo il cui prezzo scende ma con dividendo invariato vedrà una maggiore esposizione all’yield factor.

Conclusioni

Gli investitori che in passato hanno orientato i loro portafogli verso titoli ad alto rendimento hanno assunto un’inclinazione intrinseca al valore. Questi investitori potrebbero aver attribuito la loro sovraperformance rispetto al mercato al rendimento generato dalle loro azioni, ma in realtà sono stati i fattori valore e rendimento degli utili a contribuire ai forti rendimenti del portafoglio rispetto al mercato più ampio. In questo studio, è stato dimostrato che il fattore rendimento da dividendi ha effettivamente ridotto la performance del portafoglio.

Un altro aspetto negativo legato ai dividendi è la formazione di una clientela legata a una particolare dividend policy. Il cambio di policy può avere importanti effetti sulla percezione degli azionisti legati a un particolare dividendo con potenziali perdite per il titolo, ma un cambio di policy potrebbe essere utile per una situazione diversa e necessita di allocare il capitale diversamente.